Economia

Con USD 20.000 millones ingresados, cierra la primera etapa del blanqueo: desde ahora se duplica el costo

La mayor parte fueron tenencias de efectivo. Hubo problemas para transferirle a la ex AFIP desde el exterior el pago del impuesto especial. Cómo hizo el Banco Central para sumar reservas con este proceso

Este viernes terminará la primera etapa del blanqueo de capitales, que fue la canilla que abasteció de dólares al sistema financiero en los últimos dos meses con el ingreso de casi USD 20.000 millones a los bancos por declaraciones de tenencias en efectivo. La última prórroga de una semana que finaliza en las próximas horas estuvo apuntado, principalmente, a personas que blanquearon cuentas bancarias en el exterior y tuvieron problemas para transferir el pago del impuesto especial.

Luego de dos prórrogas -originalmente terminaba a fines de septiembre- para esta primera fase, la única que permite la declaración de tenencias de pesos o moneda extranjera que estaba en el circuito informal, el Gobierno pondrá cierre a lo que los expertos consideran que será la parte más relevante de todo el proceso de blanqueo.

El ingreso de tenencias de dólares a las cuentas especiales en los bancos, que tomó fuerza desde agosto e hizo escalar la cantidad de depósitos en dólares por encima del récord nominal de los últimos años, que había tenido lugar en agosto de 2019. En términos macro, ese flujo de divisas hizo crecer los préstamos en moneda extranjera, lo que fue aprovechado por el Banco Central como una ventana para sumar reservas netas.

Los abogados y asesores tributarios que trabajaron a lo largo de esta última semana de vigencia de la primera fase del blanqueo aseguraron que hubo dos casos principales de clientes que utilizaron esta última ventana para adherir: los que decidieron sobre la hora agregar algo más a la declaración de ingreso de efectivo que ya habían hecho semanas antes, o bien para los que tuvieron problemas para completar el trámite para el pago del impuesto especial con una transferencia desde el exterior.

En términos macroeconómicos, la escalada en los depósitos en dólares hizo crecer los préstamos en moneda extranjera, lo que fue aprovechado por el Banco Central como una ventana para sumar reservas netas

El tributarista César Litvin, del estudio Lisicki & Litvin indicó que “esta prórroga vino bien por los apagones informáticos que complicaron la gestión por los paros que se hicieron cuando se cambió el nombre y la estructura a la AFIP”, aseguró ante Infobae.

Por otra parte, mencionó que “hubo algunos problemas de transferencias de cuentas desde el exterior a la Argentina para pagar el impuesto especial porque algunos bancos exigieron cuestiones complejas y hacían difícil el pago en pocas horas”. Y en tercer lugar, enumeró, “algunos (clientes) estaban indecisos y otros habían blanqueado cierto monto y lo complementaron”, dijo.

Para Sebastián Domínguez, CEO de SDC Asesores Económicos, en esta última semana de vigencia “lo que pasó es que hubo un poco más de depósito de efectivo de aquellos que todavía no habían instrumentado el depósito, o algún monto mayor de lo que ya habían ingresado antes”. En su opinión, esta última semana “no cambia demasiado la aguja” pero considera que el blanqueo fue exitoso, el Gobierno podrá mostrar un resultado cercano a los USD 20.000 millones en términos generales.

Litvin cree que, en lo sucesivo, “lo que va a quedar, teniendo en cuenta que la etapa siguiente es tiene un costo doble del impuesto especial, son casos de personas con contingencias con AFIP (ahora ARCA) y a los que les cuesta más barato pagar el 10% (del impuesto) que pelear esa contingencias de incrementos patrimoniales no justificados”, anticipó. De esa manera, asegura que “lo más relevante de todo” el proceso de blanqueo terminará este viernes.

César Litvin, del estudio Lisicki & Litvin indicó que “esta prórroga vino bien por los apagones informáticos que complicaron la gestión por los paros que se hicieron cuando se cambió el nombre y la estructura a la AFIP”

La Agencia de Recaudación y Control Aduanero (ARCA) hizo una primera fecha de corte para conocer detalles del ingreso al blanqueo el 31 de octubre pasado. El organismo tributario anunció que fueron regularizados USD 19.023 millones en 300.967 cuentas CERA o agentes de liquidación y compensación (Alyc).

Las Cuentas Especiales de Regularización del Ahorro (CERA) son los vehículos por los cuales los contribuyentes depositaron fondos obtenidos en el exterior o en el país que no han sido declarados ante las autoridades fiscales.

Además de los fondos en cuentas, se declararon USD 1.935 millones en “otros bienes”, que incluyen inmuebles, vehículos y otros activos. En detalle, se regularizaron 11.233 inmuebles previamente no declarados, de los cuales 10.817 están ubicados en Argentina y 416 en el extranjero. También se reportaron USD 19 millones en monedas digitales. ARCA también informó sobre la regularización de 4.903 cuentas de argentinos en el exterior, principalmente en Estados Unidos, Uruguay, España y Suiza. La recaudación del impuesto especial fue de $263.000 millones.

Algún dato preliminar puede dar cuenta de que esta última semana no estuvo marcada por un ingreso masivo de depósitos en dólares como sí lo fueron las últimas de octubre. El último dato a disposición del BCRA sobre ese concepto es del martes pasado. Después del cierre del mes pasado, que había tenido una cifra de 34.632 millones de dólares y en las dos ruedas siguientes la cantidad de depósitos en moneda extranjera cayeron unos USD 462 millones.

El efecto macroeconómico del blanqueo por la vía de los créditos en dólares fue abordado por un informe reciente de Analytica. “Esa mayor disponibilidad, en conjunto con una creciente apreciación cambiaria, impulsó una expansión de los créditos en dólares: desde el 15 de agosto crecieron en USD 1.704 millones, llegando a un stock de USD 8.311 millones, el valor más alto desde julio de 2020 en moneda constante”, indicaron.

En ese sentido, plantearon que “estos créditos son entregados en pesos a los exportadores, por lo que su conversión implica una mayor oferta de dólares en el MULC que, junto con otros motivos como el endeudamiento de las empresas, permitió al BCRA comprar USD 2.180 millones desde agosto y en particular USD 1.600 millones en octubre”.

Una pregunta que se hizo Analytica es si esa tendencia puede seguir una vez que termine desde mañana la primera etapa del blanqueo. “El 29 de octubre la relación entre préstamos y depósitos se encontró en 24,9%, debajo de la media observada entre 2016 y 2018 del 52,4% y aún más del 63,2% entre 2011 y 2015. Por lo tanto, de volver esta relación a esos porcentajes las reservas internacionales netas podrían crecer en el mejor de los casos transitoriamente entre USD 8.786 millones y USD 12.322 millones”, concluyó esa consultora.

Economia

Fin del Impuesto PAIS: qué dijo Caputo sobre el futuro del dólar tarjeta a partir de enero 2025

El ministro de Economía adelantó cambios en las políticas cambiarias que afectarán al dólar tarjeta y el levantamiento del cepo. También se negocian medidas con el FMI para garantizar estabilidad económica en los próximos años

El ministro de Economía, Luis Caputo, aseguró que el dólar tarjeta, conocido también como dólar turista, reducirá su valor en las próximas semanas, anticipando un alivio para quienes realizan consumos en moneda extranjera. El funcionario explicó que, aunque el dólar turista mantendrá una cotización superior al oficial, los ajustes recientes permitirán una disminución. Este tipo de cambio actualmente incluye un impuesto PAIS del 30% y una percepción del 30% a cuenta de Ganancias. Sin embargo, el impuesto PAIS será eliminado el 24 de diciembre, marcando un cambio importante en la estructura del tipo de cambio para este sector.

Respecto al levantamiento del cepo cambiario, Caputo ratificó que será una realidad en 2025. Durante una entrevista, sostuvo que el Gobierno no desea apresurarse y que está buscando las condiciones necesarias para garantizar que la medida no genere problemas económicos. Según el ministro, a pesar de los avances en la acumulación de reservas del Banco Central, todavía hay variables económicas que deben estabilizarse antes de implementar el levantamiento definitivo de las restricciones cambiarias.

Caputo resaltó que las reservas del Banco Central se vieron impactadas por una combinación de pagos de deuda y compras de divisas. Además, explicó que la reducción de la brecha entre el dólar blue y el oficial, junto con un crecimiento económico proyectado del 5% anual, refuerza la viabilidad del plan. Subrayó que no hay necesidad de apresurar la apertura del mercado cambiario mientras la estabilidad económica y la confianza de los inversores sigan creciendo.

En cuanto a los avances en las negociaciones internacionales, Caputo también reconoció que el Gobierno argentino mantiene conversaciones con el Fondo Monetario Internacional (FMI) para establecer un nuevo acuerdo que incluiría la llegada de fondos frescos. Durante una conferencia de prensa, señaló que este nuevo programa podría implicar desembolsos importantes y que el foco actual está en definir tanto el monto como el cronograma para recibir esos recursos.

Caputo indicó que se discuten diferentes escenarios, desde un desembolso inicial de 1.000 millones de dólares hasta un esquema más ambicioso de 12.000 millones de dólares. Según el funcionario, esta última opción permitiría fortalecer las reservas del Banco Central y dar mayor margen de maniobra al Gobierno para sostener las políticas cambiarias y monetarias.

Desde el FMI, su vocera, Julie Kozack, valoró las políticas implementadas por la administración actual y destacó los “resultados impresionantes” logrados en estabilización económica, control monetario y acumulación de reservas. Estos avances abren la puerta para que Argentina pase a un nuevo acuerdo de facilidades extendidas, que incluiría metas cuantitativas y compromisos de reformas estructurales.

En paralelo, el Gobierno confirmó que recibirá 4.000 millones de dólares adicionales en financiamiento proveniente del Banco Interamericano de Desarrollo (BID) y el Banco Mundial. Estos recursos contribuirán a fortalecer las reservas y facilitarán el cumplimiento de los compromisos financieros con privados y organismos internacionales.

Además, la reducción del riesgo país, que se aproxima a perforar los 700 puntos básicos, ofrece nuevas opciones de financiamiento en el mercado internacional. Entre las estrategias que evalúa el Gobierno, se encuentran la emisión de deuda a tasas más bajas y canjes de bonos cortos como el AL29 y el AL30 por títulos con vencimientos más largos, con incrementos en los cupones para hacer más atractivas las operaciones a los inversores.

Aunque el levantamiento del cepo está proyectado para 2025, las negociaciones con el FMI y los esfuerzos para reducir el riesgo país podrían acelerar ciertas decisiones. Sin embargo, estas medidas estarán condicionadas por la capacidad del Gobierno para mantener los actuales niveles de superávit fiscal, acumulación de reservas y control sobre los agregados monetarios.

Por último, Caputo destacó que el país se encuentra en un proceso de convergencia económica. Las políticas actuales están orientadas a garantizar que cualquier cambio en el esquema cambiario no impacte negativamente en la estabilidad macroeconómica.

Economia

Cuáles son los nuevos riesgos que trae el dólar barato y el fin de la brecha cambiaria

El atraso cambiario ya es un hecho indiscutible que abre paso al interrogante sobre los costos y beneficios económicos del billete planchado

Si existe o no el atraso cambiario ya es una discusión superada. El punto central que desvela al mercado y a empresarios de distintos sectores es, eventualmente, cuánto puede durar. Previsiblemente, no hay una respuesta concluyente a ese interrogante. Son múltiples los factores que inciden con la complejidad adicional que el actual contexto macroeconómico no es comparable al existente en aquellos períodos en los que el tipo de cambio real tenía un nivel similar al actual. La diferencia que lo puede cambiar todo, se sabe, es el superávit fiscal. Aun así, el espejo retrovisor plantea dudas atendibles.

De acuerdo al índice de tipo de cambio real multilateral -lo que no necesariamente es el único indicador de tipo de cambio de equilibrio o ideal para la economía pero sí una referencia clave- que publica el Banco Central, el dólar real se encuentra hoy levemente por debajo que hace un año y apenas por encima que en diciembre de 2015, antes de la devaluación y levantamiento del cepo. Es decir, no tan lejano al mínimo previo de la salida de la convertibilidad. Todos esos puntos críticos fueron seguidos de una fuerte corrección cambiaria, una perspectiva que no asoma en el horizonte en el corto plazo. Lejos de eso, la presunción que se extiende es que la economía ingresó en un ciclo de “peso fuerte” o, mejor dicho, “dólar barato”.

Costos y beneficios de esa estrategia en términos productivos al margen, el dólar bajo presenta riesgos no menores, al menos en las condiciones actuales. El principal de ellos es el mismo de siempre: el de una corrida cambiaria, en este caso, fogoneada por un evento disruptivo como un shock intencional o un conflicto político. Aunque mejora su posición, incluso con un nivel de compras de divisas inédito para esta altura del año, el Banco Central sigue sin tener dólares para enfrentar tamaño inconveniente. De ahí que la salida del cepo sea una alternativa posible recién cuando el BCRA reúna reservas o consiga fondos frescos. En ese trámite está el Gobierno con el Fondo Monetario aunque nada indica que será un monto que pueda impresionar al mercado si no se complementa con desembolsos de otros orígenes, como el REPO y los créditos que ya se vienen anunciando con los demás organismos multilaterales, el BID y el Banco Mundial.

“Si el contexto internacional se complica o hay un susto político, el potencial de caída del peso es muy grande y el BCRA no tiene reservas”, advirtieron los analistas Adrián Rozanski y Mariano Skladnik, de la consultora 1816. Recordaron, además, que medidos a la cotización del contado con liquidación, el stock de pesos prácticamente se duplicó al pasar de USD 50.000 millones a más de USD 100.000 millones computando los títulos del Tesoro en manos de inversores que no son bancos. La cifra da una magnitud del impacto que podría provocar ese shock.

Incluso si eso no ocurriera o se conjurara ese riesgo, el dólar barato no es inocuo, o más bien todo lo contrario, para varios sectores de la economía. Por estacionalidad, el ejemplo en boga es el turismo. Viajar al exterior se convirtió en una opción mucho más competitiva que el verano pasado frente a los precios en dólares que se publican en los principales centros turísticos del país. La Argentina está cara. También algunos sectores industriales afrontarían un problema similar, particularmente de cara a la apertura de las importaciones.

Incluso desde el sector más competitivo de la economía, el campo, se vislumbran dificultades. Si bien es cierto que el atraso cambiario es hoy compensado de alguna manera por la reducción de la brecha, la desaparición del incentivo del dólar blend pone todo el foco en el nivel de retenciones. Esto particularmente en un contexto de precios bajos de la soja, que oscila entre los USD 370 y USD 380 la tonelada, muy lejos de los precios vistos hasta el año pasado.

“Si el dólar blend pierde competitividad (por baja del CCL e inflación en pesos), el dólar sigue fortaleciéndose mundialmente, los stocks finales de soja subiendo mundialmente, el temita de las retenciones se va a ir haciendo más difícil de lo que está”, vaticinó el economista Fausto Spotorno.

Economia

Caputo negó los rumores y dijo que el cepo se queda hasta que las reservas sean positivas

El ministro de Economía rechazó de plano las versiones que hablan de un inminente final del cepo: «Se desancla el programa y vuelve Cristina», afirmó.

El ministro de Economía le dió una extensa entrevista a Jonatan Viale. Durante el diálogo, Toto enfrió las tensiones con Mauricio Macri y Victoria Villarruel, identifico a Santiago como su sobrino y defendió al Gordo Dan de los agravios de los periodistas. Sin embargo la definición mas importante fue la solidez con la que reconoció que hay cepo para rato.

Viale fue al punto, «¿Si ya casi no hay brecha, la inflación sigue bajando, igual que el riesgo país, cuando se abre el cepo? La respuesta del titular del Palacio de Hacienda fue muy precisa: «Se estan dando algunas de las convergencias, pero no la primera que buscamos que es el nivel de reservas. Si bien compramos un montón, USD 19.000 millones, tuvimos que hacer muchísimos pagos, a organismos, a los bonistas y demas, por lo tanto todavía seguimos en reservas netas negativas, en USD 4000 millones y no hemos terminado con el problema de stocks, quedan dividendos de empresas que a las que les gustaría repatriar, entonces cuando se den todas esas condiciones lo vamos a sacar. ¿Será en el 2025? Si, va a ser en el 2025. El cuando no es tan importante como le quieren hacer creer a la gente» consideró el ministro.

Los rumores sobre una salida abrupta del cepo cobraron fuerza por las últimas horas. La presión de los inversores externos se pone cada vez más intensa. «Hay mucha presión para levantar las restricciones, pero no se sabe si es porque están desesperados por entrar, o si, por el contrario, son pesos atrapados que quieren ir al dólar y salir», afirmó.

En este sentido la mención del ministro al stock de dividendos no es una cuestión menor. Una demanda excesiva de dólares dispara la cotización y una nueva escalada inflacionaria. Con este panorama, Caputo parece haber aprendido la lección.

Otra definición clave para la dinámica económica fue sobre las retenciones. «Las vamos a levantar cuando tengamos el superávit necesario para poder hacerlo. Por todo lo que vivió Argentina en el pasado no tenemos las mismas herramientas de política económica que tiene un país desarrollado entonces nosotros queremos bajar impuestos, tenemos que pisar sobre seguro en la medida que tengamos el superávit».

«Si nosotros nos anticipamos y mañana yo te digo bajo debitos y créditos y saco todas las retenciones, te puedo asegurar que empiezo a correr déficit al mes siguiente. Y se te desancla el programa, la gente dice van a tener que emitir, vuelve Cristina y se va todo el demonio», concluyó Caputo.

-

CORRUPCION2 días ago

CORRUPCION2 días agoCHACO MEGA CORRUPCION de LEANDRO ZDERO Diputados deunciaron el robo de 600 millones de pesos

-

NOTICIAS2 días ago

NOTICIAS2 días agoOla de robos en el Banco de Alimentos: «ver a niños robando fue la gota que derramó el vaso»

-

NOTICIAS2 días ago

NOTICIAS2 días agoMisiones: Incautan 20.000 paquetes de cigarrillos que eran llevados en una camioneta robada

-

NOTICIAS1 día ago

NOTICIAS1 día agoTres presos le hackearon el WhatsApp a su novio y le mostraron los chats con la peor noticia: “Yo dudaba”

-

Deportes2 días ago

Deportes2 días agoNFL teme que el crimen organizado esté detrás de los robos a las casas de Travis Kelce y Patrick Mahomes

-

NOTICIAS2 días ago

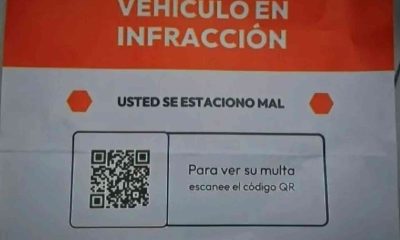

NOTICIAS2 días agoNueva modalidad de estafa: la Municipalidad alertó sobre multas falsas con QR

-

NOTICIAS2 días ago

NOTICIAS2 días agoSalta: Circulaban con más de 109 kilos de cocaína acondicionados en las puertas, el torpedo y debajo de los asientos

-

NOTICIAS2 días ago

NOTICIAS2 días agoPUERTO VILELAS La policía frustró infraganti la venta de una moto robada