Economia

Pese al apoyo de Zdero a Milei, la motosierra castigó al Chaco y generó una millonaria sangría de recursos

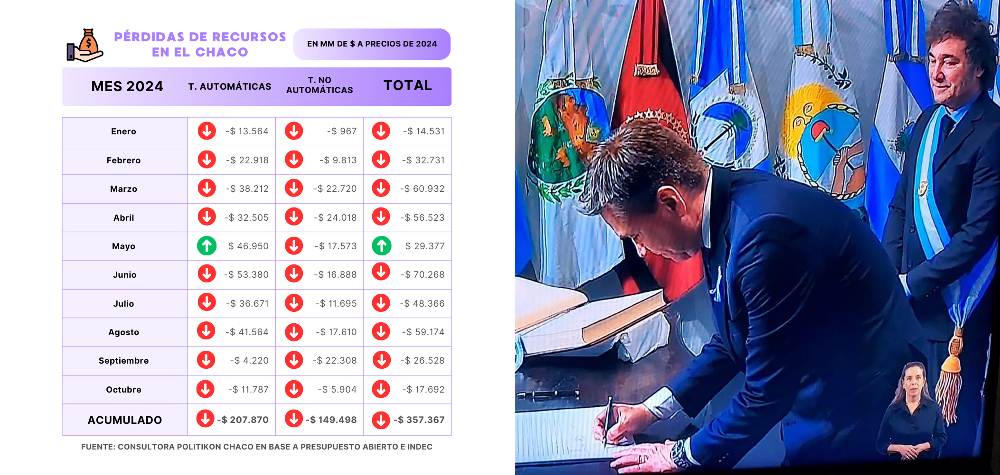

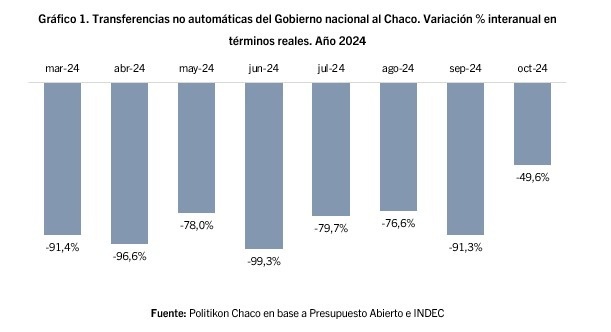

357.367 millones de pesos. La cifra, billonaria, resume en los doce dígitos que la componen la pérdida de recursos que tuvo el Chaco de enero a octubre de 2024 y representa en forma irrefutable la dimensión del ajuste fiscal aplicado por el gobierno de Javier Milei. Este dato se integra por las caídas que tuvieron, en diez meses, las transferencias no automáticas (con la coparticipación como ítem central) y las no automáticas o discrecionales (uno de los puntos centrales que explican la reducción del gasto público nacional).

Los más de 357.300 millones de pesos perdidos por el Chaco surgen de la comparación con los recursos recibidos el año pasado en este mismo período de diez meses de enero a octubre, y se explican por el acumulado de 149.498 millones de pesos en recortes de transferencias no automáticas (-86,7% de caída interanual real) y 207.870 millones de pesos del derrumbe de las transferencias automáticas.

La dimensión del recorte es mayor en las transferencias que la provincia recibe en forma automática de la Nación (es decir, por leyes vigentes y no por la voluntad política del gobierno de turno), dado que Chaco tiene el cuarto coeficiente de coparticipación más alto del país, según explicó el director de la Consultora Politikon Chaco, Alejandro Pegoraro.

Su consultora fue, precisamente, la que difundió hoy un informe sobre el impacto del ajuste fiscal en el Chaco, a partir de los últimos datos disponibles sobre transferencias no automáticas nacionales a CABA y las provincias.

Según otro informe que elaboró la consultora ACM, dado a conocer hace unos días por el diario El Cronista, en el país Chaco es la cuarta provincia con mayores recortes de recursos en lo que va de 2024, aunque los datos contenidos en ese “paper” abarcaban sólo hasta septiembre. Por delante, sólo están tres de los distritos más importantes: Buenos Aires, Santa Fe y Córdoba.

Sea la línea temporal hasta septiembre u octubre, lo cierto es que el ajuste fiscal nacional tiene uno de sus mayores impactos en una de las provincias más pobres del país (o la más pobre según el indicador de pobreza del Gran Resistencia). Y esto ocurre pese al irrestricto apoyo del gobernador chaqueño Leandro Zdero al gobierno que lidera Javier Milei.

Precisamente ese apoyo político se tradujo, en lo que va del año, en votos fundamentales para aprobar la Ley de Bases o sosteniendo el veto presidencial a la nueva Ley de Movilidad Jubilatoria que otorgaba un alivio para los jubilados. O más allá de eso, el ajuste al Chaco se ejecutó pese a las múltiples reuniones mantenidas por distintos funcionarios provinciales en Buenos Aires, con pedidos diversos de fondos para áreas fundamentales como obra pública, educación y desarrollo humano. E incluso pese al encuentro de hoy de gobernadores radicales con el Presidente, incluido el representante chaqueño.

Según el citado informe de la Consultora Politikon Chaco, justamente el ítem Obra Pública es el que explica la mayor proporción del recorte en las transferencias no automáticas, ya que en diez meses la provincia dejó de recibir más de $ 49.600 millones. Le siguen en importancia los fondos que la provincia recibe para el desarrollo de distintos programas educativos, con una pérdida por $ 31.879 millones (ver más abajo todos los detalles).

|

Los números de Politikon Chaco sobre el ajuste

La dimensión del ajuste es mayor al observar lo ocurrido con las transferencias automáticas compuestas por envíos del Régimen de Coparticipación Federal. El acumulado enero-octubre totaliza 207.870 millones en pérdidas de recursos para el Chaco, con junio como el mes de mayores bajas (53.380 millones de pesos) y mayo como el único mes con un valor positivo (46.950 millones de pesos), dada la liquidación que operó en ese mes por el Impuesto a las Ganancias.

El ajuste sobre estos recursos está vinculado a la recesión económica, que impacta directamente en la recaudación de impuestos que Nación coparticipa a las provincias, como el IVA. Y la magnitud del impacto en el Chaco, como se dijo, está asociada al buen índice de coparticipación que tiene fijado la provincia, el cuarto más importante de Argentina.

Según el estudio de la consultora ACM, la caída de la recaudación del Impuesto a las Ganancias representa el mayor impacto en general en las transferencias automáticas nacionales a las provincias, y está vinculada a decisiones tomadas por el exministro de Economía Sergio Massa (Decreto 473/23 y Ley 27.725), que redujo los niveles de imposición para las personas físicas. Así, en el cálculo hasta septiembre, por la pérdida de este impuesto se explica más del 25% de la caída en los ingresos provinciales, unos $2,7 billones.

El otro componente del ajuste está dado por las transferencias no automáticas. Aquí, según el informe de la Consultora Politikon Chaco, la decisión del gobierno nacional de recortar esos envíos a las provincias forma parte del programa de ajuste del gasto público, y provocó para el Chaco una pérdida de recursos de unos $ 150.000 millones entre enero y octubre de este año.

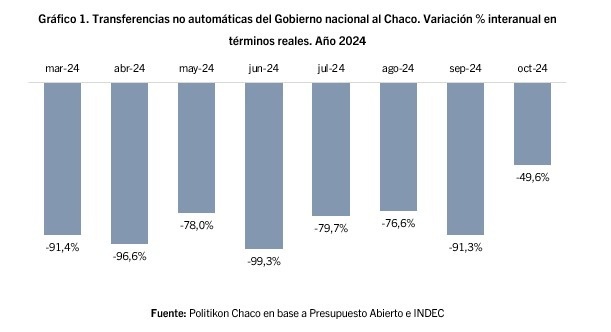

Este dato se conoció luego de haber cerrado octubre, paradójicamente un mes donde el Chaco captó $ 6.002 millones por estos envíos discrecionales, ya que, si bien ese volumen fue el más alto en lo que va del año, igualmente mostró una importante baja (-49,6% interanual en términos reales).

En lo que va de 2024, son varios los meses con recortes superiores a los 20.000 millones. Por ejemplo, la mayor sangría de recursos se dio en abril con 24.018 millones que el Chaco dejó de recibir. Siguen en importancia marzo, con 22.720 millones de pesos de pérdidas y septiembre, con 22.308 millones.

Para explicar la profundidad del ajuste fiscal, Politikon Chaco recuerda que el recorte del gobierno nacional de envíos a las provincias fue una constante en lo que va del año, ya que comenzó con un derrumbe en términos reales del -97,6% en enero y continúo hasta octubre con bajas de fuerte magnitud, llegando a -63,9%. De ese modo, el acumulado del año muestra un recorte total de Nación a las provincias y CABA del 77% de estos envíos. Un recorte que, por otra parte, es posible porque son transferencias que dependen de la decisión política del Presidente de la nación y de su ministro de Economía, Luis Caputo.

Teniendo en vista ese panorama a nivel país, la consultora señala que, en el Chaco, el recorte fue todavía más profundo, porque el año se inició con una caída del -99,9% (es decir, con envíos prácticamente nulos), y se mantuvo con caídas superiores al -70% hasta octubre, mes donde tuvo el descenso más leve del año, pero igualmente en fuerte magnitud con -49,6%.

Así, el acumulado de los diez primeros meses del 2024 muestra una caída de las transferencias no automáticas al Chaco del -86,7%, lo que equivale en números concretos a una pérdida de recursos por $ 149.498 millones.

|

Obra pública y Educación, lo que más motosierra recibió

Según el detalle del informe difundido por Politikon Chaco, el recorte de recursos por áreas fue el siguiente:

Desarrollo de obra pública: por este concepto, en lo que va del año el Chaco recibió apenas $ 1.597 millones, lo que equivale a un descenso real del 96,9%, una baja que equivale a un recorte de $ 49.682 millones (33% del recorte total a la provincia).

Programas educativos: la provincia recibió por este concepto $ 16.800 millones en los diez meses del año. Al comparar con igual período del 2023, se observa una caída real del 65,5%, que equivale a una pérdida de recursos por $ 31.879 millones (21% del total del recorte).

Transferencias a la caja previsional: por decisión del gobierno nacional, este año no hubo envíos a la provincia en concepto del financiamiento del déficit de la caja previsional provincial. Esta situación provocó que el Chaco haya dejado de percibir en este 2024 un total de $ 25.116 millones por este concepto (17% del recorte total).

Fondos del Ministerio del Interior: estos envíos totalizaron $ 356 millones en lo que va del año y presentan una caída interanual de 97,1% real. Medido en pesos, equivale a una pérdida de $ 11.823 millones (8% del total).

Comedores escolares: el Chaco recibió $ 3.492 millones en lo que va del año, un 55% menos que en igual período del 2023; por ende, la perdida alcanza los $ 4.263 millones (3% de total).

Programas de Salud Pública: La provincia recibió $ 1.100 millones entre enero y octubre 2024; comparando con el 2023, caen 49,6% real que equivale a un recorte de $ 1.081 millones.

Resto de los programas: Los envíos por otros conceptos (que abarcan programas de empleo, apoyo a la ciencia y técnica, programa turísticos y culturales y acciones de asistencia y promoción social, entre los más destacados) totalizaron $ 1.315 millones, caen 96,4% interanual anual y representan un recorte por $ 25.653 millones (17% del total).

El 2025 en la mira

Con estos datos que van cerrando un 2024 para el olvido, y mientras la gestión nacional alimenta –más de la cuenta- datos de una posible recuperación de la economía, las miradas comienzan a posarse en el próximo 2025, con un Presupuesto Nacional que todavía debe debatirse en el Congreso, y en el cual no está plasmado un alivio para las provincias en materia de recursos, ya que el signo del equilibrio fiscal seguirá siendo la principal política de Estado.

Pese a ser un año electoral, y observando lo ocurrido durante este primer ciclo de la gestión Milei, los gobernadores no parecen tener la fuerza necesaria como para modificar algunas decisiones, con lo cual el futuro de las transferencias discrecionales sobre las cuales se cierne parte del ajuste parece destinado a repetir lo ocurrido en 2024.

*La autora es periodista especializada en temas económicos.

Por Leticia Muñoz para Eschaco

Economia

Los dólares financieros caen por sexta rueda consecutiva y la brecha cambiaria es la más baja desde 2019

El “contado con liquidación” cerró a $1.100,76 y el MEP se pactó a $1.071,57, los valores nominales más bajos desde el 17 de mayo. La brecha perforó el piso de 10% y es la más reducida desde agosto de 2019, previo al “cepo”

Mientras que las aciones y los bonos continuaron negociados en sus precios máximos del año, y a la par del descenso del riesgo país argentino -ahora en los 720 puntos básicos, un mínimo desde el 1 de marzo de 2019, la debilidad de los precios del dólar en las franjas alternativas del mercado rubricó otro síntoma de confianza de parte de los inversores, que avizoran una normalización de los negocios -y de la economía en general- una vez despejada la incidencia distorsiva del “cepo”.

En este aspecto, este miércoles cedieron por sexta rueda consecutiva los precios de los dólares financieros, el “contado con liquidación” y el MEP, operados al cierre a $1.100,76 y $1.071,57, respectivamente, los valores nominales más bajos desde el 17 de mayo.

Con un dólar mayorista que ganó 50 centavos en el día, a 1.003,50 pesos, la brecha cambiaria volvió a reducirse en esta franja: con el “contado con liqui” alcanzó el 9,7%, el menor rango de precios desde el 30 de agosto de 2019 (8,9%), mientras que en comparación al MEP, ésta se achicó al 6,8 por ciento. En el caso del dólar MEP o Bolsa, la brecha es la más reducida desde 29 de agosto de 2019. En ambos casos se trata de niveles previos a la reinstauración del “cepo” cambiario el 1 de septiembre de aquel año.

Entonces, el directorio del BCRA –en el tramo final del gobierno de Mauricio Macri– resolvió a través de la Comunicación A6770 que “las personas humanas no tendrán ninguna limitación para comprar hasta USD 10.000 por mes y necesitarán autorización para comprar sumas mayores a ese monto. Las operaciones que superen los USD 1.000 deberán realizarse con débito a una cuenta en pesos, ya que no podrán realizarse en efectivo. Tampoco estará permitido hacer transferencias de fondos de cuentas al exterior de más de USD 10.000 por persona por mes. Excepto entre cuentas de un mismo titular: en este caso no habrá ninguna limitación”.

El MEP es más barato que el dólar “importador”: para las empresas es más accesible acudir al segmento bursátil para hacerse de divisas que comprarlas en el mercado de cambios

Además de otros puntos referidos al comercio exterior, aquel incipiente “cepo” también dispuso que “las personas humanas y jurídicas que no sean residentes podrán comprar hasta USD 1.000 por mes y no podrán realizar transferencias de fondos de cuentas en dólares al exterior”. Después de las elecciones presidenciales que consagraron a la fórmula de Alberto Fernández y Cristina Kirchner, el BCRA redujo a un cupo de USD 200 mensual la posibilidad de compras por parte de personas humanas.

El dólar MEP, a $1.071 (con el AL30D en Contado Inmediato), es desde esta semana más barato que el llamado dólar importador, que se calcula en base al dólar mayorista más la aplicación del impuesto PAIS y que ahora alcanza los 1.079 pesos. Esto significa que para las empresas es más accesible acudir al segmento bursátil para hacerse de divisas que comprarlas en el mercado de cambios.

En 2024 el precio del dólar se redujo a la mitad en términos reales, debido a la enorme divergencia entre la tasa de inflación y la devaluación

Hay que recordar que por medio del Decreto 777/2024, el gobierno de Javier Milei dispuso a partir del 3 de septiembre de 2024 la reducción de la alícuota aplicable desde el 17,5% al 7,5% en los casos de importaciones de bienes no suntuarios ni exceptuados, y de servicios de fletes y transportes bajo los códigos de concepto S04, S30 y S31.

El MEP todavía está más caro que el dólar exportador, a $1.021,98, dado que este tipo de cambio se calcula en base a liquidaciones que se efectúan en un 80% en el mercado de cambios (a $1.003,50) y un 20% a través de activos bursátiles, a cotización del “liqui” ($1.100,76).

¿Por qué caen los dólares bursátiles?

Los precios de los dólares negociados en la Bolsa, además del dólar libre, vienen en “picada” este año, ahora en sus niveles nominales más bajos en seis meses. En términos reales -contemplada la evolución de la inflación y del tipo de cambio alternativo- cayeron a mínimos desde 2018.

La intervención oficial en los dólares financieros, con ventas a partir del 15 de julio, contribuyó al desplome de los precios que habían alcanzado precios récord el viernes 12 de julio, tanto para el libre ($1.500), como para el MEP ($1.422,55) y el “contado con liquidación” ($1.427,23). La caída desde entonces es de 24,3%; 24,7%, y 22,9%, respectivamente.

Otro motivo de las bajas se vincula al importante proceso de compras de divisas efectuado por el Banco Central. Desde que Javier Milei asumió la Presidencia, las compras netas ejecutadas por el Banco Central en la plaza de contado ascienden a unos 20.387 millones de dólares. Y puntualmente desde el récord de precios del dólar libre en julio, la entidad encadenó cuatro meses consecutivos con saldo positivo por su intervención, un total cercano a USD 3.500 millones, una cifra sorprendente en una etapa del año que estacionalmente es adversa para la acumulación de reservas.

“Estas compras sirven de combustible para que siga el rally de bonos y quita presión al debate sobre el tipo de cambio, el cual si no está atrasado tampoco le sobra nada”, afirmó el economista Roberto Geretto.

Finalmente, el blanqueo de capitales, con decisivo impacto en septiembre y octubre -ingresaron depósitos en dólares por un resultado neto de unos USD 20.000 millones-, inundó de divisas el sistema y facilitó una rápida expansión en los créditos a privados. La liquidación de estos últimos -incluidas las colocaciones de Obligaciones Negociables de empresas- mejoraron a la vez la oferta privada en el mercado de cambios.

“Con los dólares del blanqueo se destrabó el programa económico y la nominalidad empieza a comprimirse, tanto en tasas como en precios”, reportó la consultora EcoGo. “El próximo paso será la compresión del tipo de cambio, que está mutando de ser un factor de ancla de la nominalidad a ser un factor de inercia, que induce la inflación de acuerdo a las autoridades económicas”, añadió.

Al respecto, el Indec informó el martes que la inflación mayorista de octubre fue de 1,2%: además de ser el registro más bajo en 53 meses, se ubicó debajo de la tasa mensual de devaluación del 2 por ciento.

“La combinación del crawling y una apreciación del contado con liquidación, producto del blend, presionó a la baja el precio de los bienes transables, desacelerando también gradualmente los precios de los no transables. El Gobierno parece estar un paso más cerca de reducir el crawling al 1%, como anunció el Presidente, algo que ocurriría en enero, potencialmente antes si la inflación baja más rápido en noviembre, aunque las estimaciones de alta frecuencia apuntan a una cifra en torno al 3% mensual, ligeramente por encima de octubre”, aportaron los analistas de Max Capital.

Economia

Cuáles son las provincias que más pagan por la energía eléctrica

En el último año, las boletas de luz se incrementaron más de 300% para los hogares de ingresos medios y bajos. Hay algunas jurisdicciones que se vieron más afectadas por los aumentos que otras

Los aumentos de servicios públicos del último año a partir de la quita de subsidios y reacomodamiento de precios relativos golpearon el bolsillo de la mayoría de las familias argentinas. Sin embargo, hay provincias que se vieron más afectadas por la suba en las tarifas de electricidad.

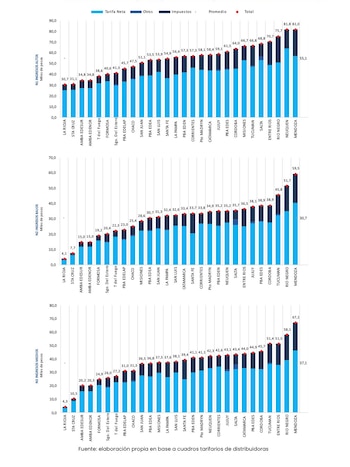

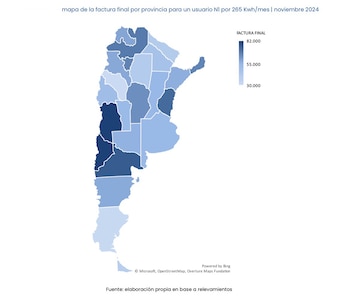

A nivel país, según un informe del Instituto Interdisciplinario de Economía Política (IIEP) de la UBA y el Conicet, en noviembre la factura final de luz en promedio de un N1 (hogar de altos ingresos) es 1,8 y 1,5 veces superior respecto de la factura de un hogar N2 (bajos ingresos) y N3 (ingresos medios), respectivamente. En números, es de $55.109 para un N1, $30.674 para un hogar N2 y $37.078 para un hogar N3.

En promedio, los aumentos en electricidad este mes respecto de diciembre de 2023 fueron de 374% para los usuarios N3, de 318% para los usuarios N2 y del 224% para los usuarios N1. Esta disparidad se explica, solo en parte, por el atraso en el precio de la energía para los segmentos N2 y N3 parcialmente recompuesto hasta noviembre y por las decisiones tomadas por las jurisdicciones respecto del reparto en el aumento por los cargos de distribución.

En tanto, “la comparación de los cuadros tarifarios entre jurisdicciones indica que, ante igual consumo, las facturas finales más bajas se encuentran en La Rioja, Santa Cruz y en el AMBA para todos los segmentos de ingresos. Sin embargo, los cuadros tarifarios de Santa Cruz no han sido actualizados desde agosto de 2024″, señaló el IIEP.

En detalle, en el segmento de altos ingresos la provincia cuyos hogares reciben la boleta más alta en promedio es Mendoza, con un total de $82.000; le sigue Neuquén ($81.800) y Río Negro ($75.700). Las más bajas se registra en La Rioja ($30.700) y Santa Cruz ($31.100).

En cuanto a los hogares de ingresos medios, la provincia que más paga por la energía eléctrica es Mendoza ($67.200), seguida por Río Negro ($58.100) y Entre Ríos ($51.500). Nuevamente las provincias que menor precio pagan por la luz son La Rioja ($4.300) y Santa Cruz ($10.500).

Para los hogares de ingresos bajos, Mendoza es la provincia con la tarifa más alta, alcanzando los $59.500. Luego, se encuentra Río Negro con una boleta final promedio de $57.700 y Tucumán, $45.800. Las provincias que pagan menos por la electricidad en dicho segmento son La Rioja ($4.100) y Santa Cruz ($7.700) nuevamente.

En este marco, el informe de IIEP señala: “La dispersión de tarifas es multicausal, es un proceso complejo de identificación de costos que reflejan las características propias de la red, de la región en donde se presta el servicio y de la frecuencia de actualizaciones sobre los costos de distribuir la energía. A su vez, responde no solo a diferentes estructuras tarifarias, y a características estructurales propias del servicio público de distribución, sino también a factores exógenos como la existencia de diferentes cargas impositivas y anomalías regulatorias que altera artificialmente los niveles tarifarios en algunas jurisdicciones”.

Gasto de servicios públicos en el AMBA

Por otro lado, el trabajo precisa que a nivel mensual, en el AMBA la Canasta de Servicios Públicos en noviembre se redujo 0,2%, pasando de $134.414 en octubre a $134.173. Esta leve baja se explica por un menor nivel de consumo de gas que compensa el aumento de los cuadros tarifarios y el mayor consumo eléctrico. De este modo, la canasta, que se incrementó 368% desde diciembre pasado, ocupa el 11,6% del salario promedio registrado.

En el desagregado por servicio, se observa que el incremento más importante fue en la factura de gas natural con un aumento del 564% respecto a diciembre y es explicado tanto por los aumentos tarifarios como por las diferencias en el consumo estacional. El gasto en energía eléctrica aumentó 189%, mientras que el transporte muestra una suba del 601% y el agua de 305%.

De este modo, un hogar N1 (sin subsidios) pagó en promedio en noviembre $32.070 de luz, $18.853 de gas, $27.022 de agua y $56.228 de transporte por mes.

Economia

Fin del Impuesto PAIS: cómo va a quedar el dólar tarjeta luego de fin de año

El recargo de 30% sobre el dólar turista dejará de aplicarse a fin de año. Con ello, los costos para quienes viajen al exterior o hacen consumos en moneda extranjera se modificarán, aunque continuarán existiendo diferencias entre las opciones disponibles en el mercado cambiario

El viernes pasado, 15 de noviembre, el dólar mayorista cerró a $1.002,50 en el Mercado Único y Libre de Cambios (MULC). Este valor sirvió de referencia para el mercado cambiario oficial. Por su parte, la cotización minorista para la venta en el Banco Nación, valor utilizado como base para calcular los recargos aplicados al dólar turista y otras operaciones, cerró ese día a $1.022.

Con este valor minorista, el llamado dólar tarjeta o dólar turista, que incluye un recargo del 30% por el Impuesto PAIS y otro 30% a cuenta de los impuestos a las Ganancias y Bienes Personales, alcanzó los $1.635,20. Sin embargo, esto cambiará próximamente debido a la eliminación del Impuesto PAIS, que ocurrirá el 31 de diciembre. Desde esa fecha, el recargo aplicado al dólar tarjeta disminuirá al 30%, correspondiente únicamente al adelanto a cuenta de Ganancias y Bienes Personales.

Según las proyecciones en el mercado de futuros, el contrato del dólar mayorista con vencimiento al 31 de diciembre se pactaba el viernes pasado a $1.040. Esto sugiere que, si la cotización mayorista alcanzara ese nivel al cierre del año, el dólar minorista del Banco Nación podría ubicarse en torno a $1.060,23. Sobre esa base, el dólar turista al finalizar el 2024 llegaría a $1.696,36. No obstante, al iniciar el 2025, con la eliminación del Impuesto PAIS, este valor se reduciría a aproximadamente $1.378,29, una disminución importante pero insuficiente para competir con otras opciones cambiarias más económicas.

El dólar MEP, que cotizaba el viernes pasado a $1.096,30, continúa siendo una alternativa atractiva para quienes buscan pagar consumos en moneda extranjera. Al comprar dólar MEP, los usuarios pueden liquidar sus saldos en dólares a un costo menor al del dólar turista, incluso después de la eliminación del Impuesto PAIS. Esta ventaja relativa podría mantenerse mientras el dólar MEP continúe estable o significativamente por debajo del dólar turista.

Desde el Gobierno confían en que, con la eliminación del recargo del 30%, el uso del dólar tarjeta se volverá más competitivo. Sin embargo, advierten que esto depende de la estabilidad del dólar MEP y de la percepción de los consumidores sobre cuál opción es más conveniente para pagar consumos en el exterior o cancelar saldos de tarjetas en moneda extranjera.

La modificación en el esquema de recargos no solo tiene implicancias para quienes viajan al exterior. También afecta a sectores vinculados al comercio internacional y la importación, ya que las operaciones en dólares seguirán sujetas a los impuestos establecidos. Sin embargo, la expectativa de una disminución en los costos por la eliminación parcial del Impuesto PAIS genera incertidumbre en el mercado.

El cálculo del dólar turista o tarjeta en enero de 2025 revela que, aunque este sea más económico que en diciembre, todavía no igualará el nivel competitivo del dólar MEP. Esta diferencia podría consolidarse como un desafío para las autoridades económicas, en particular porque el uso del dólar tarjeta depende no solo de las tarifas oficiales, sino también de los costos adicionales impuestos por las tarjetas y la disponibilidad de divisas en el mercado oficial.

Por otro lado, el impacto en las reservas del Banco Central podría aumentar en enero, dado el tradicional incremento en los consumos en moneda extranjera durante la temporada alta de turismo. La eliminación parcial del recargo plantea un escenario de mayor demanda de dólares, algo que el Gobierno deberá gestionar en medio de las estrategias para estabilizar el mercado cambiario.

El contexto económico general, incluido el crawling peg del dólar mayorista, la inflación y las decisiones de política monetaria, también incidirá en el comportamiento del dólar turista. A medida que el mercado ajusta sus expectativas para fin de año, los valores del dólar minorista y el dólar turista siguen siendo puntos clave de análisis para consumidores y autoridades económicas.

Recargos en análisis

El fin del Impuesto PAIS no está exento de discusiones dentro del gabinete económico del Gobierno. Tal como consignó Infobae, la posición oficial se debate entre la posibilidad de dejar que caiga el recargo de 30 puntos o de reemplazarlo por algún otro castigo a los pagos en moneda extranjera con dólar oficial.

Pese al veranito financiero y a la baja de las cotizaciones financieras del dólar, hay sectores del Gobierno que se inclinan por subir las percepciones a cuenta de Ganancias y Bienes Personales para mantener una amplia brecha entre el dólar tarjeta y el dólar MEP. La idea así es mantener el incentivo para que los consumidores compren dólares financieros y los utilicen para cancelar sus gastos en moneda extranjera en forma más económica, sin usar reservas del Banco Central.

Con un dólar MEP debajo de los $1.100 y un dólar turista, sin Impuesto PAIS, cercano a los $1.400 la brecha entre las dos cotizaciones sigue pareciendo suficiente en la opinión de algunos otros funcionarios.

Como sea, el Gobierno va a vigilar de cerca los flujos de dólares. La lógica es “no rifar las reservas” del Banco Central. En este sentido, al menos hasta ahora, los debates dentro del Gobierno parecen inclinarse por no modificar nada y dejar que el dólar turista se abarate y, si con ello se dispara la salida de divisas a través de pagos con tarjeta o consumos en el exterior, analizar medidas para desincentivarlo.

-

Politica2 días ago

Politica2 días agoDía de furia de Longobardi con Milei: casi llora al aire, se peleó con Francos y plantó a Jony Viale

-

CORRUPCION2 días ago

CORRUPCION2 días agoCHACO SON LA CASTA !!! Premio para los funcionarios que no funcionan? Leandro Zdero le consiguió otro cargo a Botteri Disoff

-

CORRUPCION2 días ago

CORRUPCION2 días agoFuncionario de Leandro Zdero puso a su hija en SECHEEP con un sueldo millonario

-

Politica2 días ago

Politica2 días agoCapitanich le constesta a Leandro Zdero «que se deje de mentir y que gobierne para eso lo votaron»

-

Espectáculos23 horas ago

Espectáculos23 horas agoTamara Báez cometió una infracción antes de abandonar el country donde vivía: el video que desató el escándalo

-

Politica17 horas ago

Politica17 horas agoPerez Pons: “cancelamos deudas del INSSSEP desde el 2017 y nos denuncian los que deben”

-

CORRUPCION2 días ago

CORRUPCION2 días agoRESISTENCIA Un fallo eléctrico provocó un incendio en ambulancia en pleno Hospital Perrando

-

Politica2 días ago

Politica2 días agoLos gobernadores ahora amenazan a Milei con destituir a Menem y Abdala, si no cede con el Presupuesto