Economia

Desafío para el Gobierno: las 4 causas que impiden salir del cepo en el corto plazo

Se cumplen cinco años del regreso de las restricciones extremas en el mercado de cambios. La prioridad de bajar la inflación posterga la desregulación del mercado

Los analistas vienen debatiendo sobre el futuro económico, a la espera de señales que impulsen la liberación del mercado de cambios.

El “cepo” cambiario, restablecido el 1 de septiembre de 2019, cumple cinco años y sus previsibles consecuencias -dado el funesto antecedente de la segunda presidencia de Cristina Fernández de Kirchner entre 2011 y 2015- no dejan de ratificarse desde entonces: la economía no creció, el BCRA perdió reservas, desapareció la inversión a la vez que se expandió la salida de capitales y se deterioraron los indicadores sociales, hoy en su peor nivel desde la crisis de 2002.

Entre los objetivos del gobierno del libertario Javier Milei estuvo planteado desde un principio la eliminación del “cepo”, pero con el correr de los meses se impusieron otras prioridades en el plano económico -reducir la inflación, equilibrar las cuentas públicas, sanear el balance del BCRA- que dejaron sin fecha concreta este punto clave para la prometida desregulación de la economía. De hecho, persisten varios condicionamientos que dificultan salir del control de cambios en el corto plazo.

1) Ancla frágil

El Gobierno apeló a la receta de mantener un ritmo de devaluación inferior al de la inflación, como “ancla” para moderar la escalada de los precios de la economía. Dado que el proceso de desinflación suele ser inestable, es probable que se busque mantener el esquema presente de devaluación del 2% mensual que determina el Banco Central.

De hecho, el Presidente dijo a finales de junio que el ritmo del crawling peg se reducirá desde el 2% actual al 1% una vez que la inflación núcleo, hoy en la zona del 3,8%, llegue al 1% mensual. Esa paridad debería tender a cero una vez que los precios minoristas se mantengan prácticamente invariantes.

Martín Mazza, director de MM Investments, destacó que “a pesar de ciertos avances en materia fiscal y política, el mercado se encuentra mayormente concentrado en el desarrollo del cepo cambiario (ya sea levantamiento o quita de impuesto PAIS), el retraso en el tipo de cambio y la persistente fragilidad de las reservas internacionales. El Gobierno está centrado en su estrategia de ancla cambiaria, respaldada por un superávit fiscal y una tasa de interés en pesos que se mantiene estable en términos reales”.

2) Riesgo de salto cambiario

Eliminar el cepo implica someter al tipo de cambio oficial -el más relevante pues determina el dólar para el intercambio comercial- a las fuerzas de la oferta y de la demanda. Un dólar “contado con liquidación” en la zona de $1.300 y una brecha cercana al 40% representa todavía un riesgo para estabilizar la economía. Como ejemplo, la unificación cambiaria dispuesta en el anterior levantamiento del “cepo” -el 17 de diciembre de 2015, una semana después de asumir Mauricio Macri– llevó al dólar oficial de $9,83 a $13,76, un 40%, con impacto en la inflación (llegó al 6,5% en abril de 2016).

“Aunque la reducción de la inflación es un objetivo fundamental, esta estrategia acarrea costos notables, como el retraso en el tipo de cambio y la débil recuperación económica. A pesar de la confianza del mercado en la disminución de la inflación, evidenciada en la solidez de las Lecap a tasa fija, persisten dudas respecto a la estabilidad del dólar, ya que la demanda supera a la oferta en el mercado cambiario. La intervención gubernamental en el mercado solo consigue frenar temporalmente la cotización, sin abordar la escasez subyacente de divisas. Parecería que las miradas se dirigen hacia el blanqueo de capitales”, agregó Martín Mazza.

3) Sin dólares en las reservas

Liberar el tipo de cambio sin capacidad de intervención a través de una “flotación sucia”, debido a la falta de dólares líquidos en las reservas del Banco Central, es una apuesta muy arriesgada para una economía que está en crisis hace seis años y busca encontrar un piso a la caída.

El Banco Central acumula compras netas en el mercado de cambios por más de USD 17.000 millones desde el 11 de diciembre del año pasado, aunque por los pagos de deuda e importaciones de energía el stock de reservas internacionales mejoró menos de la mitad de esa cifra, unos USD 6.500 millones, a la zona de USD 28.000 millones. Si se descuentan préstamos -como el “swap” con China-, depósitos privados y compromisos de deuda a un año -los Bopreal-, las reservas netas quedan negativas por un monto cercano a los 6.000 millones de dólares.

Un informe de la Oficina de Presupuesto del Congreso detalló que en el primer semestre de 2024 “el stock de la deuda en moneda extranjera disminuyó en el equivalente a USD 9.436 millones en el mismo periodo, por cancelaciones netas de capital de USD 8.120 millones y ajustes de capital por 1.316 millones de dólares”.

Para Amílcar Collante, economista de CeSur, “el Gobierno necesita un ‘puente’ de dólares para esta etapa en que el BCRA pasa a ser vendedor neto. Además necesita compensar la baja de Impuesto PAIS. Vienen 45 a 60 días clave”, donde se espera el ingreso de divisas por “blanqueo, RIGI (Régimen de Incentivo para Grandes Inversiones) y moratoria. Veremos si la realidad supera las expectativas. O, si se queda corta, hay Plan B”.

Juan Manuel Franco, economista Jefe del Grupo SBS, expresó que “los inversores seguirán mirando de cerca las cuentas externas, con foco tanto en el saldo del BCRA en el MULC, la dinámica de las reservas netas y el comportamiento de los tipos de cambio alternativos. Recordamos que, según el Gobierno, se reduciría en septiembre la alícuota del Impuesto PAIS de 17,5% -al que la llevó el Gobierno actual al 7,5% de comienzo de la gestión-, por lo que el mercado sigue preguntándose cuándo se efectivizará esa baja y si habrá o no movimientos en el tipo de cambio oficial posteriormente”.

Un brecha cambiaria de 40% le pone cifras a una eventual devaluación si se levanta el “cepo” sin dólares

“Creemos que aún resta mucho trabajo por hacer y que en el corto plazo la variable a monitorear serán los flujos de dólares, la brecha cambiaria y el nivel de las reservas netas, en un contexto en que factores exógenos no están ayudando”, agregó Franco.

4) Imprevisto: el desplome de la soja

La cotización de los granos y sus derivados industriales, matriz de las exportaciones argentinas, cayó la última semana a un piso de precios en cuatro años. Y si se toma la inflación en los EEUU, los precios en dólares constantes -es decir, en términos reales- es el más bajo desde 2016.

“La caída en los precios de la soja impacta en las reservas de la Argentina ya que los productores encuentran menos incentivos para liquidar la cosecha. ¿Cuántos dólares menos ingresarían a las arcas del Estado por este motivo? Fuentes del sector señalan que los ingresos podrían verse disminuidos entre 5.000 y 7.700 millones de dólares”, estimó un informe de Wise Capital.

:quality(85)/cloudfront-us-east-1.images.arcpublishing.com/infobae/QNAWUHOYYJEJHFHZBIEVTXVOPM.jpeg 992w) Fuente: Amílcar Collante («X»: @AmilcarCollante)

Fuente: Amílcar Collante («X»: @AmilcarCollante)“Hay un limitante no menor en este proceso de apertura del cepo que no estaba presente en (el bimestre) marzo- abril”, cuando la brecha cambiaria tocó un mínimo del 10%, el “efecto soja”, definió Amílcar Collante.

“Entendemos que sería crucial retomar la generación de un importante superávit de divisas casi todos los meses para retemplar los ánimos; esto podría precisar retoques en aspectos cambiarios y fiscales, que por otra parte han sido lo más habitual a todo nivel nacional e intelectual”, destacó un informe de VatNet Financial Research.

Economia

Caputo negó los rumores y dijo que el cepo se queda hasta que las reservas sean positivas

El ministro de Economía rechazó de plano las versiones que hablan de un inminente final del cepo: «Se desancla el programa y vuelve Cristina», afirmó.

El ministro de Economía le dió una extensa entrevista a Jonatan Viale. Durante el diálogo, Toto enfrió las tensiones con Mauricio Macri y Victoria Villarruel, identifico a Santiago como su sobrino y defendió al Gordo Dan de los agravios de los periodistas. Sin embargo la definición mas importante fue la solidez con la que reconoció que hay cepo para rato.

Viale fue al punto, «¿Si ya casi no hay brecha, la inflación sigue bajando, igual que el riesgo país, cuando se abre el cepo? La respuesta del titular del Palacio de Hacienda fue muy precisa: «Se estan dando algunas de las convergencias, pero no la primera que buscamos que es el nivel de reservas. Si bien compramos un montón, USD 19.000 millones, tuvimos que hacer muchísimos pagos, a organismos, a los bonistas y demas, por lo tanto todavía seguimos en reservas netas negativas, en USD 4000 millones y no hemos terminado con el problema de stocks, quedan dividendos de empresas que a las que les gustaría repatriar, entonces cuando se den todas esas condiciones lo vamos a sacar. ¿Será en el 2025? Si, va a ser en el 2025. El cuando no es tan importante como le quieren hacer creer a la gente» consideró el ministro.

Los rumores sobre una salida abrupta del cepo cobraron fuerza por las últimas horas. La presión de los inversores externos se pone cada vez más intensa. «Hay mucha presión para levantar las restricciones, pero no se sabe si es porque están desesperados por entrar, o si, por el contrario, son pesos atrapados que quieren ir al dólar y salir», afirmó.

En este sentido la mención del ministro al stock de dividendos no es una cuestión menor. Una demanda excesiva de dólares dispara la cotización y una nueva escalada inflacionaria. Con este panorama, Caputo parece haber aprendido la lección.

Otra definición clave para la dinámica económica fue sobre las retenciones. «Las vamos a levantar cuando tengamos el superávit necesario para poder hacerlo. Por todo lo que vivió Argentina en el pasado no tenemos las mismas herramientas de política económica que tiene un país desarrollado entonces nosotros queremos bajar impuestos, tenemos que pisar sobre seguro en la medida que tengamos el superávit».

«Si nosotros nos anticipamos y mañana yo te digo bajo debitos y créditos y saco todas las retenciones, te puedo asegurar que empiezo a correr déficit al mes siguiente. Y se te desancla el programa, la gente dice van a tener que emitir, vuelve Cristina y se va todo el demonio», concluyó Caputo.

Economia

Una remera de marca cuesta siete veces más que una vendida en el sector informal y 35% más que en el exterior

La industria textil argentina se encuentra marcada por altos costos impositivos, restricciones a la importación y un mercado fragmentado, lo que encarece significativamente los precios de las prendas, según un informe del Instituto de Economía de la UADE. Comparaciones con otros países

El precio de la ropa en la Argentina no deja de llamar la atención. En un contexto de elevados impuestos, barreras arancelarias y un mercado fragmentado entre lo formal y lo informal, las diferencias de precios en prendas similares alcanzan cifras sorprendentes.

Un relevamiento del Instituto de Economía (INECO) de la Universidad Argentina de la Empresa (UADE) revela que una remera de primera marca puede costar hasta siete veces más que una vendida en mercados informales como Avellaneda, y un 35% más que en países como Estados Unidos y España.

Los datos muestran cómo las condiciones del sector no solo perjudican a los consumidores, sino que también limitan la competitividad del mercado local frente a otras economías.

La disparidad de precios es especialmente visible dentro del mercado local. Una remera de hombre en Avellaneda, conocida por su amplia oferta informal, cuesta en promedio $10.000. Sin embargo, al pasar a un local de barrio en la Ciudad Autónoma de Buenos Aires (CABA), el precio se duplica hasta los $20.000. En shoppings o locales de primeras marcas, una prenda similar puede alcanzar los $70.000.

Esto significa que, con $100.000, un consumidor puede adquirir 10 remeras en Avellaneda, 5 en un local de barrio o solo 1 en un local de primera marca. Estas diferencias no solo reflejan las condiciones de informalidad, sino también el impacto de los costos impositivos y operativos sobre los precios finales.

Comparación con el exterior

El informe de INECO también destaca que la ropa en la Argentina es significativamente más cara que en mercados internacionales. A modo de ejemplo:

- Un jean Levis 501 cuesta USD 108 en Argentina, frente a USD 48 en Estados Unidos y USD 80 en España.

- Un vestido Zara de verano tiene un precio de USD 53 en el país, mientras que en Estados Unidos cuesta USD 43 y en España USD 32.

- Un par de zapatillas Nike alcanza los USD 123 en Argentina, frente a USD 92 en Estados Unidos y USD 78 en España.

Estos sobreprecios son atribuidos principalmente a las barreras arancelarias que limitan la importación, además de los elevados costos productivos y de comercialización que enfrenta la industria nacional. “Una de las principales causas que afectaron a la industria textil y, por tanto, explican los elevados precios que se cobran en el mercado es la política en materia de comercio internacional que afronta el sector, con fuertes barreras a la importación. Esta política perjudica a los consumidores, quienes pagan precios más altos y disponen de menos opciones de compra. Adicionalmente, el marco impositivo nacional presiona sobre las cadenas de producción, ya que la mitad del precio de una remera son impuestos”, sostiene el informe.

De acuerdo con el documento, el alto costo de la ropa de marca en la Argentina tiene varias causas interconectadas:

- Impuestos elevados: de acuerdo con el informe, el 50% del precio de una remera corresponde a impuestos. Esto incluye tributos nacionales, provinciales y municipales que impactan en toda la cadena productiva, desde la fabricación hasta la venta.

- Mercado informal: el sector textil argentino presenta una de las tasas más altas de informalidad, con un 65% del empleo en negro. Este fenómeno permite a los vendedores informales operar con costos significativamente más bajos que los locales que cumplen con las normativas fiscales y laborales.

- Barreras a la importación: las restricciones arancelarias elevan los costos de las prendas importadas, lo que reduce la competencia en el mercado local y permite que los precios internos se mantengan altos.

- Segmentación del mercado: los puntos de venta en Argentina están claramente divididos en segmentos como Avellaneda, La Salada, locales de barrio y shoppings, cada uno con condiciones comerciales y laborales muy diferentes. Esto genera una amplia disparidad de precios y calidad.

Impacto en el consumo

El alto precio de la ropa en la Argentina afecta directamente el consumo. Según la Encuesta Nacional de Gastos de los Hogares (ENGHo) de 2017-2018, las familias destinan el 6,8% de su presupuesto mensual a la compra de prendas. Con precios elevados y opciones limitadas, muchos consumidores recurren a mercados informales, reduciendo aún más la competitividad de los locales formales.

En términos de la economía nacional, el sector textil representa el 2,5% del PBI. Sin embargo, un modelo más abierto y competitivo podría incrementar esta participación al 2,8%, según estimaciones del informe, al tiempo que reduciría el gasto de los hogares en ropa en un 25%.

¿Es posible bajar los precios?, se preguntan los economistas que realizaron el documento. Y la respuesta es que sí, mediante las siguientes acciones:

-Reduciendo la carga impositiva: una disminución del 50% en los impuestos podría reducir los precios finales en un 25%, incentivando el consumo y fortaleciendo el mercado interno.

-Abriendo el mercado a las importaciones: una reducción de los aranceles a la mitad permitiría una baja del 20% en los precios, aumentando la oferta y beneficiando a los consumidores.

-Fomentando la formalización del sector: políticas que reduzcan costos laborales y fiscales podrían incentivar a los pequeños productores y comerciantes a formalizarse, mejorando las condiciones de trabajo y reduciendo la brecha de precios.

Sin embargo, los especialistas advierten que estas medidas deben ir acompañadas de un fortalecimiento de la industria nacional para evitar cierres de empresas y pérdida de empleos.

Economia

Los dólares financieros caen por sexta rueda consecutiva y la brecha cambiaria es la más baja desde 2019

El “contado con liquidación” cerró a $1.100,76 y el MEP se pactó a $1.071,57, los valores nominales más bajos desde el 17 de mayo. La brecha perforó el piso de 10% y es la más reducida desde agosto de 2019, previo al “cepo”

Mientras que las aciones y los bonos continuaron negociados en sus precios máximos del año, y a la par del descenso del riesgo país argentino -ahora en los 720 puntos básicos, un mínimo desde el 1 de marzo de 2019, la debilidad de los precios del dólar en las franjas alternativas del mercado rubricó otro síntoma de confianza de parte de los inversores, que avizoran una normalización de los negocios -y de la economía en general- una vez despejada la incidencia distorsiva del “cepo”.

En este aspecto, este miércoles cedieron por sexta rueda consecutiva los precios de los dólares financieros, el “contado con liquidación” y el MEP, operados al cierre a $1.100,76 y $1.071,57, respectivamente, los valores nominales más bajos desde el 17 de mayo.

Con un dólar mayorista que ganó 50 centavos en el día, a 1.003,50 pesos, la brecha cambiaria volvió a reducirse en esta franja: con el “contado con liqui” alcanzó el 9,7%, el menor rango de precios desde el 30 de agosto de 2019 (8,9%), mientras que en comparación al MEP, ésta se achicó al 6,8 por ciento. En el caso del dólar MEP o Bolsa, la brecha es la más reducida desde 29 de agosto de 2019. En ambos casos se trata de niveles previos a la reinstauración del “cepo” cambiario el 1 de septiembre de aquel año.

Entonces, el directorio del BCRA –en el tramo final del gobierno de Mauricio Macri– resolvió a través de la Comunicación A6770 que “las personas humanas no tendrán ninguna limitación para comprar hasta USD 10.000 por mes y necesitarán autorización para comprar sumas mayores a ese monto. Las operaciones que superen los USD 1.000 deberán realizarse con débito a una cuenta en pesos, ya que no podrán realizarse en efectivo. Tampoco estará permitido hacer transferencias de fondos de cuentas al exterior de más de USD 10.000 por persona por mes. Excepto entre cuentas de un mismo titular: en este caso no habrá ninguna limitación”.

El MEP es más barato que el dólar “importador”: para las empresas es más accesible acudir al segmento bursátil para hacerse de divisas que comprarlas en el mercado de cambios

Además de otros puntos referidos al comercio exterior, aquel incipiente “cepo” también dispuso que “las personas humanas y jurídicas que no sean residentes podrán comprar hasta USD 1.000 por mes y no podrán realizar transferencias de fondos de cuentas en dólares al exterior”. Después de las elecciones presidenciales que consagraron a la fórmula de Alberto Fernández y Cristina Kirchner, el BCRA redujo a un cupo de USD 200 mensual la posibilidad de compras por parte de personas humanas.

El dólar MEP, a $1.071 (con el AL30D en Contado Inmediato), es desde esta semana más barato que el llamado dólar importador, que se calcula en base al dólar mayorista más la aplicación del impuesto PAIS y que ahora alcanza los 1.079 pesos. Esto significa que para las empresas es más accesible acudir al segmento bursátil para hacerse de divisas que comprarlas en el mercado de cambios.

En 2024 el precio del dólar se redujo a la mitad en términos reales, debido a la enorme divergencia entre la tasa de inflación y la devaluación

Hay que recordar que por medio del Decreto 777/2024, el gobierno de Javier Milei dispuso a partir del 3 de septiembre de 2024 la reducción de la alícuota aplicable desde el 17,5% al 7,5% en los casos de importaciones de bienes no suntuarios ni exceptuados, y de servicios de fletes y transportes bajo los códigos de concepto S04, S30 y S31.

El MEP todavía está más caro que el dólar exportador, a $1.021,98, dado que este tipo de cambio se calcula en base a liquidaciones que se efectúan en un 80% en el mercado de cambios (a $1.003,50) y un 20% a través de activos bursátiles, a cotización del “liqui” ($1.100,76).

¿Por qué caen los dólares bursátiles?

Los precios de los dólares negociados en la Bolsa, además del dólar libre, vienen en “picada” este año, ahora en sus niveles nominales más bajos en seis meses. En términos reales -contemplada la evolución de la inflación y del tipo de cambio alternativo- cayeron a mínimos desde 2018.

La intervención oficial en los dólares financieros, con ventas a partir del 15 de julio, contribuyó al desplome de los precios que habían alcanzado precios récord el viernes 12 de julio, tanto para el libre ($1.500), como para el MEP ($1.422,55) y el “contado con liquidación” ($1.427,23). La caída desde entonces es de 24,3%; 24,7%, y 22,9%, respectivamente.

Otro motivo de las bajas se vincula al importante proceso de compras de divisas efectuado por el Banco Central. Desde que Javier Milei asumió la Presidencia, las compras netas ejecutadas por el Banco Central en la plaza de contado ascienden a unos 20.387 millones de dólares. Y puntualmente desde el récord de precios del dólar libre en julio, la entidad encadenó cuatro meses consecutivos con saldo positivo por su intervención, un total cercano a USD 3.500 millones, una cifra sorprendente en una etapa del año que estacionalmente es adversa para la acumulación de reservas.

“Estas compras sirven de combustible para que siga el rally de bonos y quita presión al debate sobre el tipo de cambio, el cual si no está atrasado tampoco le sobra nada”, afirmó el economista Roberto Geretto.

Finalmente, el blanqueo de capitales, con decisivo impacto en septiembre y octubre -ingresaron depósitos en dólares por un resultado neto de unos USD 20.000 millones-, inundó de divisas el sistema y facilitó una rápida expansión en los créditos a privados. La liquidación de estos últimos -incluidas las colocaciones de Obligaciones Negociables de empresas- mejoraron a la vez la oferta privada en el mercado de cambios.

“Con los dólares del blanqueo se destrabó el programa económico y la nominalidad empieza a comprimirse, tanto en tasas como en precios”, reportó la consultora EcoGo. “El próximo paso será la compresión del tipo de cambio, que está mutando de ser un factor de ancla de la nominalidad a ser un factor de inercia, que induce la inflación de acuerdo a las autoridades económicas”, añadió.

Al respecto, el Indec informó el martes que la inflación mayorista de octubre fue de 1,2%: además de ser el registro más bajo en 53 meses, se ubicó debajo de la tasa mensual de devaluación del 2 por ciento.

“La combinación del crawling y una apreciación del contado con liquidación, producto del blend, presionó a la baja el precio de los bienes transables, desacelerando también gradualmente los precios de los no transables. El Gobierno parece estar un paso más cerca de reducir el crawling al 1%, como anunció el Presidente, algo que ocurriría en enero, potencialmente antes si la inflación baja más rápido en noviembre, aunque las estimaciones de alta frecuencia apuntan a una cifra en torno al 3% mensual, ligeramente por encima de octubre”, aportaron los analistas de Max Capital.

-

CORRUPCION22 horas ago

CORRUPCION22 horas agoCHACO MEGA CORRUPCION de LEANDRO ZDERO Diputados deunciaron el robo de 600 millones de pesos

-

NOTICIAS23 horas ago

NOTICIAS23 horas agoOla de robos en el Banco de Alimentos: «ver a niños robando fue la gota que derramó el vaso»

-

NOTICIAS23 horas ago

NOTICIAS23 horas agoMisiones: Incautan 20.000 paquetes de cigarrillos que eran llevados en una camioneta robada

-

NOTICIAS23 horas ago

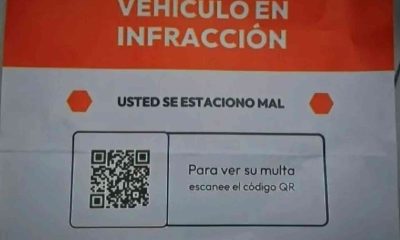

NOTICIAS23 horas agoNueva modalidad de estafa: la Municipalidad alertó sobre multas falsas con QR

-

Deportes23 horas ago

Deportes23 horas agoNFL teme que el crimen organizado esté detrás de los robos a las casas de Travis Kelce y Patrick Mahomes

-

NOTICIAS23 horas ago

NOTICIAS23 horas agoSalta: Circulaban con más de 109 kilos de cocaína acondicionados en las puertas, el torpedo y debajo de los asientos

-

NOTICIAS23 horas ago

NOTICIAS23 horas agoPUERTO VILELAS La policía frustró infraganti la venta de una moto robada

-

CORRUPCION23 horas ago

CORRUPCION23 horas agoLos desmontes en el Chaco superaron las 36 mil hectáreas en lo que va del año 2024